- c-LEcta konnte während der Haltedauer von SHS die Technologieführerschaft in enormes kommerzielles Wachstum umsetzen

- Zu den Kunden der Leipziger c-LEcta zählen internationale Konzerne der Pharma-, Chemie- und Nahrungsmittelindustrie

- Die Kerry Group will mit dem Erwerb die Internationalisierung des Unternehmens im Bereich Enzyme weiter ausbauen

Der Tübinger Wachstumsinvestor SHS gibt den Verkauf seiner Beteiligung an dem Technologieführer im Bereich Enzymengenieering, c-LEcta GmbH bekannt. Die irische Kerry Group, ein weltweit führender Geschmacks- und Ernährungspartner für Lebensmittel-, Getränke- und Pharmamärkte, steigt bei den Leipzigern ein.

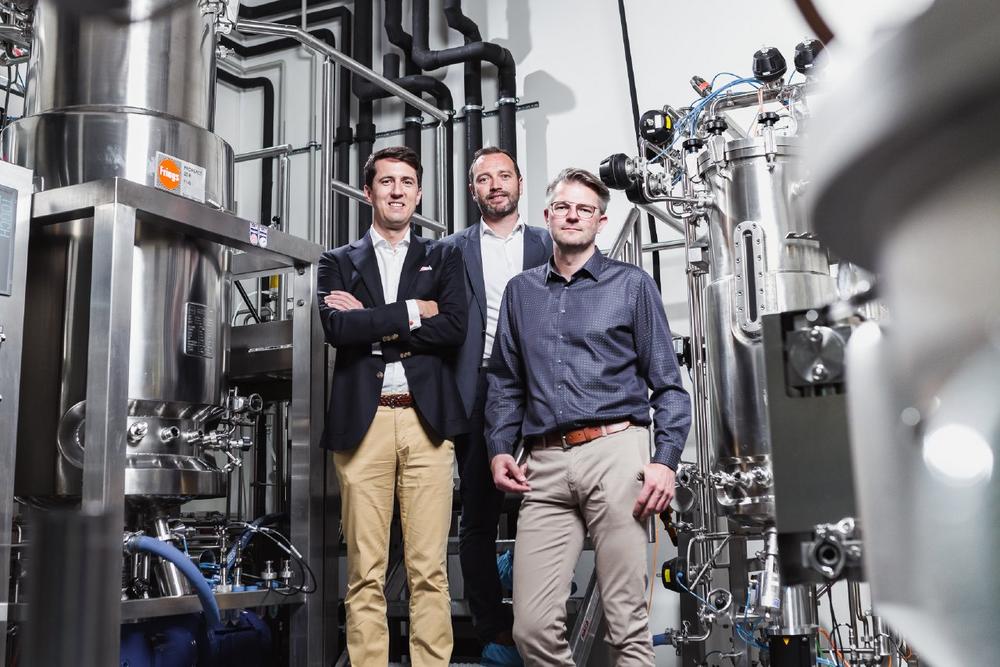

Heute ist die c-LEcta ein führender Innovator und Anbieter von biotechnologischen Produkten für regulierte Märkte wie Lebensmittel und Pharmazeutika. Mit über hundert Mitarbeitern und erstklassigen Technologien für neuartige und kosteneffiziente industrielle Herstellungsprozesse ist c-LEcta eines der wachstumsstärksten Unternehmen am Markt. Gemeinsam mit dem strategischen Käufer möchte die c-LEcta ihre Palette an Bioaktivstoffen für Lebensmittel- und Pharmamärkte weiter ausbauen. SHS hat in die c-LEcta als Leadinvestor investiert und die Weiterentwicklung ihrer Produkte, bis hin zur Marktreife und die internationale Expansion des Unternehmens erfolgreich vorangetrieben.

„SHS hat uns auf dem Weg zu einem führenden Anbieter von Enzym-Produkten maßgeblich mit Kapital und strategischem Beitrag unterstützt. Mit dem neuen Partner Kerry Group wollen wir einen weiteren Wachstumsschritt in unserer Unternehmensgeschichte machen und freuen uns auf die Zusammenarbeit“, so c-LEcta CEO Marc Struhalla.

„Wir freuen uns, zur enormen Wachstumssteigerung des Unternehmens beigetragen zu haben. c-LEcta ist heute ein international bedeutender Zulieferer für die Pharma-, Chemie- und Nahrungsmittelindustrie. Wir blicken gerne auf den gemeinsamen Weg zurück und wünschen dem gesamten Team auf dem eingeschlagenen Wachstumspfad weiterhin viel Erfolg“, kommentiert SHS Managing-Partner Uwe Steinbacher.

SHS hat die Beteiligungsentwicklung der c-LEcta aus der dritten SHS-Fondsgeneration sowie einem von der KfW refinanzierten SHS-Parallelfonds durchgeführt.

Über c-LEcta

c-LEcta ist ein führendes Biotechnologie-Unternehmen mit Sitz in Leipzig, Deutschland. Das Unternehmen hat sich als führender Akteur in der Realisierung hochwertiger biotechnologischer Produkte für regulierte Märkte etabliert, entweder als Eigenentwicklung oder in enger Zusammenarbeit mit der Industrie. c-LEcta’s Innovationsfähigkeit liefert kosteneffiziente und nachhaltige Produktionsprozesse und schafft so Wachstumschancen in bestehenden und neuen Märkten.

„Building European Healthcare Champions“ ist das Leitmotiv des Tübinger Brancheninvestors SHS. In diesem Sinne finanziert und entwickelt der auf Healthcare-Beteiligungen spezialisierte Investor seine Portfoliounternehmen. Der Fokus der Investitionen liegt dabei seit der Gründung 1993 auf Expansionsfinanzierungen, Gesellschafterwechsel und Nachfolgesituationen. Dabei geht SHS sowohl Minderheits- als auch Mehrheitsbeteiligungen ein. Zu den Investoren der SHS-Fonds gehören etwa Pensionsfonds, Dachfonds, Family Offices, Unternehmer, strategische Investoren und das SHS-Managementteam. Das Eigenkapital-Investment der AIFM-registrierten Gesellschaft beträgt bis zu 20 Mio. EUR. Darüber hinausgehende Volumina können mit einem Netzwerk von Co-Investoren umgesetzt werden. Bei den Investitionsentscheidungen legt SHS starkes Gewicht auf die Berücksichtigung von ethischen Aspekten. So hat sich die Beteiligungsgesellschaft dem Prinzip des Socially Responsible Investings (SRI) verpflichtet und ist Mitglied bei PRI, einer vom UN-Umweltprogramm ins Leben gerufenen Investoreninitiative. Deren Mitglieder legen sich vertraglich fest, bei ihren Investitionen ökologische und soziale Richtlinien einzuhalten. Zu den bisher von SHS finanzierten Unternehmen gehören beispielsweise die auf Schlaganfallbehandlungen spezialisierte Phenox GmbH aus Bochum, der Drug Delivery Experte Develco Pharma AG mit Sitz in der Schweiz und Deutschland sowie die schweizerische evitria AG, ein Weltmarktführer in der Produktion von kundenspezifischen Antikörpern, die von SHS vor kurzem sehr erfolgreich veräußert wurde. Aktuell investiert SHS aus ihrem fünften Fonds, der 2018 aufgelegt wurde.

Weitere Informationen unter: http://www.shs-capital.eu

Interesse an regelmäßigen Updates zu SHS? Abonnieren Sie unseren Newsletter: https://www.shs-capital.eu/newsletter/ und folgen Sie uns auf LinkedIn: https://de.linkedin.com/company/shs-capital.

SHS Gesellschaft für Beteiligungsmanagement mbH

Bismarckstraße 12

72072 Tuebingen

Telefon: +49 (7071) 9169-0

Telefax: +49 (7071) 9169-190

http://www.shs-capital.eu/

PR & Marketing

E-Mail: sas@shs-capital.eu

![]()